최신뉴스

"중도상환수수료 폐지·출연금 확대"… 또 銀 압박나선 정치권

파이낸셜뉴스 2024.06.30 18:19 댓글0

대출 가산금리 세부항목별로 공시

이자수익 서민금융에 추가 출연

野 주도 ‘고통분담 법안’ 대거발의

금리인하 앞두고 은행 부담 더 커져

여야가 22대 국회 개원 한 달 만에 은행권의 서민금융 출연비율을 높이고 중도상환수수료 폐지를 유도하는 내용의 '은행 고통분담' 법안들을 대거 발의했다. 은행권에서는 "예상했던 수순"이라면서도 대출 산정체계 공개, 중도상환수수료 폐지에 부담감을 토로하고 있다. 22대 국회 정무위원회가 오는 7월 4일 전체회의를 열고 본격적으로 진용을 갖추면서 은행들에 대한 민생금융 지원 압박도 거세질 것으로 보인다.

■"서민금융 확대, 중도상환수수료 폐지"

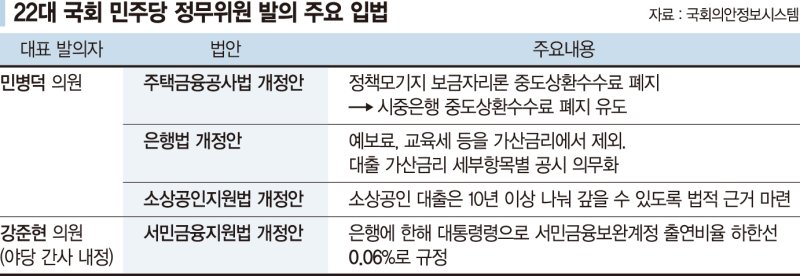

6월 30일 금융권 및 국회에 따르면 정무위원회 소속 더불어민주당 의원들은 은행 이자수익을 서민금융 재원으로 더 내고, 은행 대출금리 및 수수료를 낮추는 내용의 법안을 발의했다. 21대에 이어 정무위에 다시 입성한 민병덕 의원은 △정책금융상품인 보금자리론의 중도상환수수료를 폐지해 시중은행의 대출 중도상환수수료 폐지를 유도하는 주택금융공사법 개정안 △은행의 대출 가산금리를 세부항목별로 공시토록 한 은행법 개정안 △코로나19 당시 소상공인 정책자금대출을 10년 이상 장기분할 상환할 수 있도록 법률에 규정하는 소상공인보호지원법 개정안 등을 냈다.

정무위 야당 간사로 내정된 강준현 의원은 은행의 서민금융보완계정 출연비율 하한선을 0.06%로 설정하는 내용의 서민금융생활지원법 개정안을 대표 발의했다. 현재 은행들은 출연비율 상한선(0.1% 미만) 내에서 정책서민금융 월중 평균잔액에 0.03%를 곱해서 출연금을 내고 있는데, 대통령령으로 은행권의 출연비율 하한선을 설정해 사실상 출연금을 더 내도록 하는 것이다.

여야 정무위원이 낸 법안을 살펴보면 은행의 적극적인 채무조정을 통한 취약계층 부담 완화, 서민금융 확대를 공통적으로 주장하고 있어 은행권 부담 상향은 불가피할 것으로 보인다. 야권의 고통분담 압박이 더욱 거센 가운데 국회 지형상 원내 1당이 밀어붙일 경우 저지할 방법도 마땅치 않다. 여야는 오는 7월 4일 정무위 전체회의에서 간사를 선임하고 상임위를 본격적으로 가동할 예정이다. 21대 국회에서 정무위 여당 간사를 지낸 윤한홍 의원이 정무위원장을, 재선인 강민국·강준현 의원이 각각 여야 간사를 맡게 됐다.

■銀 "필수비용 외면하고 고통분담 압박"

하반기 금리인하와 맞물려 수익성 악화를 예상하고 있는 은행권에서는 다시 시작된 '상생금융 압박'에 난색을 표하고 있다.

은행권 관계자는 "은행이 주탁자금대출을 취급할 때 채권 보전을 위해 근저당권 설정을 진행한다. 여기에 들어가는 필수 비용을 어떻게 보전할 지가 관건"이라며 "중도상환수수료 폐지 후 고객이 대출을 단기간에 상환하면 비용이 모두 은행 손실로 처리된다"고 했다. 예컨대 주택담보대출금 3억원에 근저당권을 3억3000만원으로 설정하는 경우, 등록세를 포함한 공과금이 약 80만원, 법무사 보수를 포함한 금액이 115만원 수준이다. 중도상환수수료가 폐지될 경우 200만원 가량의 필수 비용이 모두 은행의 손실이 된다는 것이다.

또 다른 은행권 관계자는 "2021년 근저당권 반환 소송 이후 은행권이 근저당권 설정비용 부담을 모두 지게 됐다"며 "관련 법률 개정 등을 통해 설정비용 부담 주체를 세분화해 최소한의 안전장치를 마련해야 한다"고 주장했다. 중도상환수수료가 소비자에게는 기회 비용인 만큼 특정 은행으로의 쏠림을 방지하는 순기능도 고려해야 한다는 게 은행권 시각이다.

소상공인 대출 상환기간과 방식을 '10년 이상 장기분할 상환'이라고 법률에 규정하는 것 역시 '부실 폭탄의 연장'에 지나지 않는다는 지적이 나왔다. 오히려 대출 연체가 만연해지고, 은행 건전성 훼손으로 이어져 거래 고객들에게 부담이 될 수 있다는 주장이다.

한 금융권 관계자는 "고통분담이라는 미명 하에 지속적으로 금융사만 압박하는 건 금융업 쇠퇴는 물론 산업 전반에 걸쳐 경기 위축으로 이어질 수 있다"고 말했다.

dearname@fnnews.com 김나경 기자

Copyright? 파이낸셜뉴스. 무단전재 및 재배포 금지.

이자수익 서민금융에 추가 출연

野 주도 ‘고통분담 법안’ 대거발의

금리인하 앞두고 은행 부담 더 커져

|

여야가 22대 국회 개원 한 달 만에 은행권의 서민금융 출연비율을 높이고 중도상환수수료 폐지를 유도하는 내용의 '은행 고통분담' 법안들을 대거 발의했다. 은행권에서는 "예상했던 수순"이라면서도 대출 산정체계 공개, 중도상환수수료 폐지에 부담감을 토로하고 있다. 22대 국회 정무위원회가 오는 7월 4일 전체회의를 열고 본격적으로 진용을 갖추면서 은행들에 대한 민생금융 지원 압박도 거세질 것으로 보인다.

■"서민금융 확대, 중도상환수수료 폐지"

6월 30일 금융권 및 국회에 따르면 정무위원회 소속 더불어민주당 의원들은 은행 이자수익을 서민금융 재원으로 더 내고, 은행 대출금리 및 수수료를 낮추는 내용의 법안을 발의했다. 21대에 이어 정무위에 다시 입성한 민병덕 의원은 △정책금융상품인 보금자리론의 중도상환수수료를 폐지해 시중은행의 대출 중도상환수수료 폐지를 유도하는 주택금융공사법 개정안 △은행의 대출 가산금리를 세부항목별로 공시토록 한 은행법 개정안 △코로나19 당시 소상공인 정책자금대출을 10년 이상 장기분할 상환할 수 있도록 법률에 규정하는 소상공인보호지원법 개정안 등을 냈다.

정무위 야당 간사로 내정된 강준현 의원은 은행의 서민금융보완계정 출연비율 하한선을 0.06%로 설정하는 내용의 서민금융생활지원법 개정안을 대표 발의했다. 현재 은행들은 출연비율 상한선(0.1% 미만) 내에서 정책서민금융 월중 평균잔액에 0.03%를 곱해서 출연금을 내고 있는데, 대통령령으로 은행권의 출연비율 하한선을 설정해 사실상 출연금을 더 내도록 하는 것이다.

여야 정무위원이 낸 법안을 살펴보면 은행의 적극적인 채무조정을 통한 취약계층 부담 완화, 서민금융 확대를 공통적으로 주장하고 있어 은행권 부담 상향은 불가피할 것으로 보인다. 야권의 고통분담 압박이 더욱 거센 가운데 국회 지형상 원내 1당이 밀어붙일 경우 저지할 방법도 마땅치 않다. 여야는 오는 7월 4일 정무위 전체회의에서 간사를 선임하고 상임위를 본격적으로 가동할 예정이다. 21대 국회에서 정무위 여당 간사를 지낸 윤한홍 의원이 정무위원장을, 재선인 강민국·강준현 의원이 각각 여야 간사를 맡게 됐다.

■銀 "필수비용 외면하고 고통분담 압박"

하반기 금리인하와 맞물려 수익성 악화를 예상하고 있는 은행권에서는 다시 시작된 '상생금융 압박'에 난색을 표하고 있다.

은행권 관계자는 "은행이 주탁자금대출을 취급할 때 채권 보전을 위해 근저당권 설정을 진행한다. 여기에 들어가는 필수 비용을 어떻게 보전할 지가 관건"이라며 "중도상환수수료 폐지 후 고객이 대출을 단기간에 상환하면 비용이 모두 은행 손실로 처리된다"고 했다. 예컨대 주택담보대출금 3억원에 근저당권을 3억3000만원으로 설정하는 경우, 등록세를 포함한 공과금이 약 80만원, 법무사 보수를 포함한 금액이 115만원 수준이다. 중도상환수수료가 폐지될 경우 200만원 가량의 필수 비용이 모두 은행의 손실이 된다는 것이다.

또 다른 은행권 관계자는 "2021년 근저당권 반환 소송 이후 은행권이 근저당권 설정비용 부담을 모두 지게 됐다"며 "관련 법률 개정 등을 통해 설정비용 부담 주체를 세분화해 최소한의 안전장치를 마련해야 한다"고 주장했다. 중도상환수수료가 소비자에게는 기회 비용인 만큼 특정 은행으로의 쏠림을 방지하는 순기능도 고려해야 한다는 게 은행권 시각이다.

소상공인 대출 상환기간과 방식을 '10년 이상 장기분할 상환'이라고 법률에 규정하는 것 역시 '부실 폭탄의 연장'에 지나지 않는다는 지적이 나왔다. 오히려 대출 연체가 만연해지고, 은행 건전성 훼손으로 이어져 거래 고객들에게 부담이 될 수 있다는 주장이다.

한 금융권 관계자는 "고통분담이라는 미명 하에 지속적으로 금융사만 압박하는 건 금융업 쇠퇴는 물론 산업 전반에 걸쳐 경기 위축으로 이어질 수 있다"고 말했다.

dearname@fnnews.com 김나경 기자

Copyright? 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 1"라일리 옷 빨아준 세탁기"… 삼성전자 '인사이드 아웃 2' 체험 이벤트

- 223조 사들인 외국인, 상위 10종목 주가 평균 71% 올랐다 [증시 상반기 결산]

- 3코스피 2800선 탈환 시도..."삼성전자 실적 기대" [주간증시전망]

- 4신한금융 "기업 밸류업 성공 사례 이해" 日서 '애널리스트 데이' 개최

- 5최태원 "그룹 밸류체인 정비"...SK하이닉스 28년까지 103조 투자

- 6실적 시즌 개막...실적주 주목 [株슐랭가이드]

- 7[뉴욕증시 주간전망] 6월 고용동향·테슬라 2분기 출하통계 촉각...미 독립기념일 휴장

- 8[fn마켓워치] 건설·해운사, 업황 불황에 단기물 의존도 키워

- 9'반도체만 고군분투' 제조업 BSI, 1분기 만에 하락

- 10"이젠 없어서 못 판다"...'지각생' 낸드, 삼성·SK의 '돌아온 효자' 되나

- [AD] 대폭발 임박 5월 마지막 승부주!