부문

기준

매출액증가율 위

당기순이익 증가율 위

ROE 위

'新 금산분리' 화두로 떠오른 배경... MBK의 고려아연 M&A 겨냥한 듯

파이낸셜뉴스 2024.12.08 18:01 댓글0

수익만 몰두… 국가산업 흔들수도

日, 기습적 인수 막는 TOB 강화

英, 정부가 주요기업 황금주 보유

신(新)금산분리'가 화두로 떠오른 것은 국내 사모펀드(PEF) 운용사 MBK파트너스가 지난해 한국앤컴퍼니에 이어 올해는 고려아연에 대해 적대적 인수합병(M&A)에 잇따라 뛰어들면서다. 전 세계적으로 사모펀드 등 투자 자본이 기업 경영권을 인수하려는 활동은 자연스러운 시장 흐름으로 여겨진다. 다만 국가 핵심 산업에 대해 영리기관이 수익성만을 목적으로 인수할 수 있는 부작용에 대한 우려가 존재해 주요국들은 규제를 마련해 두고 있다.

8일 관련업계에 따르면 최근 MBK의 잇따른 인수합병 시도로 시가총액 10조원 이상의 대기업도 사모펀드의 공격에 크게 흔들릴 수 있다는 점이 드러났다는 분석이 나온다.

한국거래소에 따르면 국내 상장사는 2838개 중 시가총액 10조원 이상인 기업은 47개에 불과한데, 결국 대다수의 국내 상장사가 사모펀드의 잠재적 타깃이 될 수도 있다는 뜻이다.

전문가들은 기본적으로 사모펀드의 기업 인수합병 활동은 산업계에 자원을 효율적으로 배분하는데 기여한다는 설명이다. 선순환 구조를 통해 경제 성장의 지속가능성을 높이는 역할을 한다. 이대기 한국금융연구원 선임연구원은 "사모펀드가 경영권을 획득한 후 이를 성장시켜 팔아서 수익을 얻는 일련의 활동은 실물 경제에서 자원 배분이라는 고유의 역할을 하는 것"이라고 설명했다.

다만 업계 관계자들은 투자 자본이 산업계에 긍정적인 역할을 해온 측면에도 불구하고, 자금력을 바탕으로 한 무분별한 M&A 시도가 증가할 수 있다는 점에 대해서는 우려를 표하고 있다.

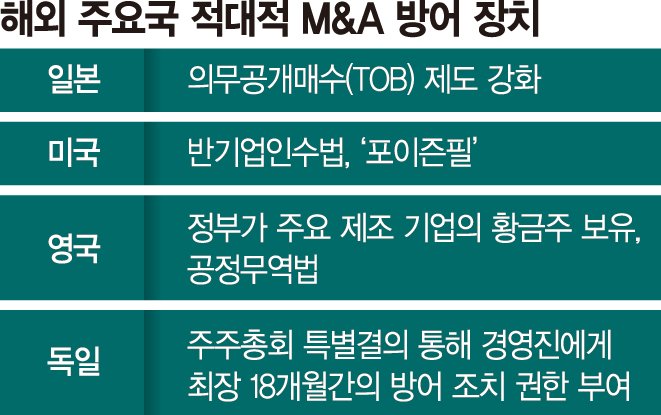

실제 해외 주요국들은 적대적 약탈을 규제하는 장치를 마련해두고 있다. 적대적 M&A를 통해 단기 수익 창출에만 집중하면 주요 산업과 국가 경제에 해를 끼칠 가능성을 염두에 둬서다.

일본 정부는 지난해 말 소액주주를 보호하고 기습적인 적대적 M&A를 막기 위해 의무공개매수(TOB) 제도를 크게 강화하겠다고 밝혔다. 지난 2021년 일본 산업계를 뒤흔들었던 도쿄기계제작소 적대적 M&A 사태가 계기가 됐다는 분석도 나온다. 의무공개매수 제도를 큰 폭으로 다듬는 건 2006년 후 17년 만이다.

미국·영국·유럽연합(EU) 등도 M&A에 중립적 시각을 취하지만 경영권 방어책도 함께 마련해두고 있다.

미국은 각 주의 반기업인수법을 통해 기업들이 다양한 경영권 방어 제도를 활용할 수 있도록 하고 있다.

또 적대적 M&A가 발생하면 '포이즌필'이라는 특수 증권을 발행해 매수자에게 막대한 자금 부담을 지울 수 있는 방식을 채택했다.

영국은 정부가 주요 제조 기업의 황금주를 보유하고 있고, 공정무역법에 따라 외국자본의 투자가 공공이익에 반할 경우 이를 철회할 수 있는 권한을 가지고 있다. 기업인수 희망자가 대상 회사에 공개매수 계획을 고지할 의무도 있다.

EU 회원국 중 독일은 M&A 개시 이전 주주총회 특별결의를 통해 경영진에게 최장 18개월간의 방어 조치를 취할 수 있도록 권한을 부여할 수 있다. 프랑스는 의무공개매수, 의결권 제한, 복수의결권 등의 방어제도를 시행 중이다.

yon@fnnews.com 홍요은 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

日, 기습적 인수 막는 TOB 강화

英, 정부가 주요기업 황금주 보유

|

8일 관련업계에 따르면 최근 MBK의 잇따른 인수합병 시도로 시가총액 10조원 이상의 대기업도 사모펀드의 공격에 크게 흔들릴 수 있다는 점이 드러났다는 분석이 나온다.

한국거래소에 따르면 국내 상장사는 2838개 중 시가총액 10조원 이상인 기업은 47개에 불과한데, 결국 대다수의 국내 상장사가 사모펀드의 잠재적 타깃이 될 수도 있다는 뜻이다.

전문가들은 기본적으로 사모펀드의 기업 인수합병 활동은 산업계에 자원을 효율적으로 배분하는데 기여한다는 설명이다. 선순환 구조를 통해 경제 성장의 지속가능성을 높이는 역할을 한다. 이대기 한국금융연구원 선임연구원은 "사모펀드가 경영권을 획득한 후 이를 성장시켜 팔아서 수익을 얻는 일련의 활동은 실물 경제에서 자원 배분이라는 고유의 역할을 하는 것"이라고 설명했다.

다만 업계 관계자들은 투자 자본이 산업계에 긍정적인 역할을 해온 측면에도 불구하고, 자금력을 바탕으로 한 무분별한 M&A 시도가 증가할 수 있다는 점에 대해서는 우려를 표하고 있다.

실제 해외 주요국들은 적대적 약탈을 규제하는 장치를 마련해두고 있다. 적대적 M&A를 통해 단기 수익 창출에만 집중하면 주요 산업과 국가 경제에 해를 끼칠 가능성을 염두에 둬서다.

일본 정부는 지난해 말 소액주주를 보호하고 기습적인 적대적 M&A를 막기 위해 의무공개매수(TOB) 제도를 크게 강화하겠다고 밝혔다. 지난 2021년 일본 산업계를 뒤흔들었던 도쿄기계제작소 적대적 M&A 사태가 계기가 됐다는 분석도 나온다. 의무공개매수 제도를 큰 폭으로 다듬는 건 2006년 후 17년 만이다.

미국·영국·유럽연합(EU) 등도 M&A에 중립적 시각을 취하지만 경영권 방어책도 함께 마련해두고 있다.

미국은 각 주의 반기업인수법을 통해 기업들이 다양한 경영권 방어 제도를 활용할 수 있도록 하고 있다.

또 적대적 M&A가 발생하면 '포이즌필'이라는 특수 증권을 발행해 매수자에게 막대한 자금 부담을 지울 수 있는 방식을 채택했다.

영국은 정부가 주요 제조 기업의 황금주를 보유하고 있고, 공정무역법에 따라 외국자본의 투자가 공공이익에 반할 경우 이를 철회할 수 있는 권한을 가지고 있다. 기업인수 희망자가 대상 회사에 공개매수 계획을 고지할 의무도 있다.

EU 회원국 중 독일은 M&A 개시 이전 주주총회 특별결의를 통해 경영진에게 최장 18개월간의 방어 조치를 취할 수 있도록 권한을 부여할 수 있다. 프랑스는 의무공개매수, 의결권 제한, 복수의결권 등의 방어제도를 시행 중이다.

yon@fnnews.com 홍요은 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

전문가방송

1/3

연관검색종목 12.29 13:30 기준